官方解讀來了!

1、2018年9-10月份工薪所得個稅計算樣例

根據《全國人民代表大會常務委員會關于修改<中華人民共和國個人所得稅法>的決定》、《財政部 稅務總局關于2018年第四季度個人所得稅減除費用和稅率適用問題的通知》(財稅〔2018〕98號,以下簡稱“通知”)規定, 2018年10月1日至2018年12月31日期間(以下簡稱“過渡期”),納稅人的工資、薪金所得,先行以每月收入額減除費用五千元以及專項扣除和依法確定的其他扣除后的余額為應納稅所得額,依照“通知”規定的“工薪所得”稅率表計算繳納稅款,并不再扣除附加減除費用。為幫助大家更好的理解稅法調整期間工薪所得稅款計算和申報,舉例如下:

中國居民李某2018年9月份取得單位發放的正常工資12000元,節假日補貼3000元,共計15000元,10月份取得單位發放的正常工資12000元,加班補貼1000元,共計13000元。如果李某每月“三險一金”個人負擔部分為2000元,那么李某9月份和10月份工資應納個人所得稅多少?扣繳單位在什么時候辦理上述稅款的申報呢?

答:工資薪金所得應納稅款的計算公式為:

應納稅額=【每月收入額(工資、薪金、獎金、年終加薪、勞動分紅、津貼等)-專項扣除-依法確定的其他扣除-基本減除費用】×稅率-速算扣除數。

上述的基本減除費用和稅率能否按照新規定計算個人所得稅,是以納稅人實際拿到錢的時間來劃分,2018年10月1日(含)以后拿到工資的,按新規定5000元的基本減除費用和新稅率計算, 2018年10月1日前實際取得的工資薪金所得,按稅法修改前的3500元基本減除費用和舊稅率表計算稅款。

(1)李某2018年9月份拿到的工資,按照稅法修改前的規定計算稅款:

(12000+3000-2000-3500)×25%-1005=1370元

按規定,單位應該在發放工資的次月15號前申報納稅,因此,扣繳單位應該在2018年10月申報期(1號至15號,國慶假日順延,順延時間我局另行公告)內辦理李某2018年9月份取得工資的稅款扣繳申報手續,申報表填報要素具體如下:

(2)李某2018年10月份拿到的工資,按照新規定計算稅款:

(12000+1000-2000-5000)×10%-210=390元

扣繳單位在2018年11月申報期(1-15號)內辦理李某2018年10月份取得工資的稅款扣繳申報手續,申報表填報要素具體如下:

2、2018年第四季度個人所得稅相關申報知識問答

經第十三屆全國人民代表大會常務委員會第五次會議審議通過,新修改的個人所得稅法自2019年1月1日起施行。在全面實施前,根據《全國人民代表大會常務委員會關于修改<中華人民共和國個人所得稅法>的決定》、《財政部 稅務總局關于2018年第四季度個人所得稅減除費用和稅率適用問題的通知》(財稅〔2018〕98號,以下簡稱“通知”)規定, 2018年10月1日至2018年12月31日期間(以下簡稱“過渡期”),納稅人的工資、薪金所得,先行以每月收入額減除費用五千元以及專項扣除和依法確定的其他扣除后的余額為應納稅所得額,依照“通知”規定的“工薪所得”稅率表計算繳納稅款,并不再扣除附加減除費用;個體工商戶的生產、經營所得,對企事業單位的承包經營、承租經營所得,先行依照“通知”規定的相關稅率表計算繳納稅款。

那么過渡期間,什么樣的收入能按照“通知”規定計算繳納個人所得稅,在申報繳納個人所得稅時應注意哪些問題?對這些問題,市稅務局給出了回答:

一、過渡期間,工薪所得、勞務報酬所得、稿酬所得和特許權使用費所得個人所得稅的計算方法是什么?

答:

1.按照過渡期安排,對于納稅人在2018年10月1日至12月31日期間取得的工薪所得,計算公式為:

應納稅額=【每月收入額(工資、薪金、獎金、年終加薪、勞動分紅、津貼等)-專項扣除-依法確定的其他扣除-基本減除費用】×稅率-速算扣除數。

其中:基本減除費用為5000元/月,“通知”規定的“工薪所得”稅率表如下:

注:納稅人在過渡期間取得的工資薪金所得,不扣除個稅新法規定的子女教育、贍養老人等六項專項附加扣除費用,

舉例說明:

中國居民李某2018年10月應發工資12000元,扣除當月基本醫療、養老、失業保險個人負擔部分支出2000元后,李某10月份實際到手工資10000元,則李某10月份取得的工資應納的個人所得稅為:

(1)本月工資所得應納稅所得額=12000-2000-5000=5000元。

(2)本月工資應納稅額=本月工資所得應納稅所得額×稅率-速算扣除數=5000×10%-210=290元。

2.對于納稅人在2018年10月1日至12月31日期間取得的勞務報酬所得、稿酬所得和特許權使用費所得仍按照修改前的稅法規定,計算應納稅款。

背景知識:

專項扣除:是對稅法允許扣除的由個人負擔的基本養老、醫療和失業保險及住房公積金(簡稱“三險一金”)進行歸納后,新增加的一個概念。

專項附加扣除:是對個稅新法所規定的子女教育、繼續教育、大病醫療、住房貸款利息或住房租金、贍養老人等六項附加扣除費用的統稱。

基本減除費用:是最為基礎的一項生計扣除,全員適用,考慮了個人基本生活支出情況,設置定額的扣除標準,稅法修改前為3500元/月,修改后為5000元/月。

依法確定的其他扣除:是指除上述專項扣除、專項附加扣除、基本減除費用之外,由國務院決定以扣除方式減少納稅的優惠政策規定。如稅優商業健康險、稅收遞延型養老保險等。

二、什么時候取得的工薪所得能按照“通知”規定計算個人所得稅?

答:根據《全國人民代表大會常務委員會關于修改<中華人民共和國個人所得稅法>的決定》、《財政部 稅務總局關于2018年第四季度個人所得稅減除費用和稅率適用問題的通知》(財稅〔2018〕98號),納稅人2018年10月1日(含)以后實際取得的工資、薪金所得,適用“通知”規定的5000元基本減除費用和新稅率表, 2018年10月1日前實際取得的工資薪金所得,適用稅法修改前的3500元基本減除費用和舊稅率表。也就是說,是否按照“通知”規定計算個人所得稅,是以納稅人實際拿到錢的時間來劃分,2018年10月1日(含)以后拿到工資的,無論屬于哪個月的勞動所得,都按照“通知”規定計算繳納個人所得稅。

例如,王某2018年8月份在單位工作,到了2018年10月5號才拿到8月份的工錢,那么王某10月份拿到了8月份的工錢也應該按照個稅新法計算繳納個人所得稅。

背景知識:

勞動所屬期:指的是納稅人工作的月份。納稅人在哪幾個月工作,那么工作的這幾個月就分別是每月工資的勞動所屬期,比如王某2018年8月只在甲單位工作了一個月,那么2018年8月就是王某的這筆工錢的勞動所屬期。

稅款所屬期:指的是納稅人領取工資的月份,納稅人在哪一個月拿到工資,那么拿到工資的這個月就是稅款所屬期,王某在2018年10月5號才拿到8月的勞動工資,那么該筆工資的稅款所屬期就是2018年10月。新舊稅法的執行時間,是以工資的稅款所屬期進行劃分,而不是以勞動所屬期來劃分。

三、有的單位把本來該在2018年9月底發的工資,拖到10月份和正常工資一起發,那么10月份拿到的這兩筆工資能不能分開作為兩個月工資計算稅款呢?

答:修改后的《個人所得稅法》第十一條規定:“居民個人取得綜合所得,按年計算個人所得稅;有扣繳義務人的,由扣繳義務人按月或按次預扣預繳稅款”。這里的“按月預扣稅款”是指扣繳單位按照納稅人每月實際取得的全部工資性收入計算稅款。因此,納稅人2018年10月計稅工資為扣繳單位于10月1日-30日期間發放的全部工資。無論扣繳單位10月期間實際發放的是8月、9月或10月的應發工資,亦或是10月內分次發放的國慶節節日補貼,只要是10月1日-30日期間實際發放的,都應合并作為10月份工薪所得,可以按照個稅新法過渡期的基本減除費用和按月稅率表計算繳納個人所得稅。

不過雖然能適用個稅新法,但因為合并后只能扣除一個5000元基本減除費用,因此,相比單位9月份、10月份各自按月正常發放工資的做法,將9月底應發工資推遲到10月份發放的方法,減少了9月份應發工資原本可以享受的3500元基本減除費用扣除,不一定劃算喔。

四、納稅人取得工資薪金后,什么時候申報納稅?

答:按規定,單位或納稅人應該在發放工資或者拿到錢的次月15號前申報納稅,例如王某2018年9月5號拿到工資,那么單位就應該在10月15號(10月份因為國慶放假,申報期將順延,具體順延時間以我局公告為準)前向稅務機關申報繳納這筆工資對應的個人所得稅。

小貼士:

部分誤將工資勞動所屬月份做為稅款所屬期,長期“提前”辦理申報的扣繳單位(比如單位9月發了員工8月勞動期的工資,稅款所屬期本應是9月,申報期在10月,但因為誤將稅款所屬期認定為8月,而提早在9月份申報期內就辦理了扣繳申報),如果想在10月申報期內改回正確的申報做法,可以在10月份申報期內,對稅款所屬期9月進行一次零申報,并自11月申報期起恢復正常申報(即到了11月份再申報稅款所屬期(工資發放時間)為10月的個人所得稅)。

五、我們單位當月發的工資當月報稅,10月份在扣繳客戶端軟件申報時,如果發現系統的工薪所得費用減除標準仍然是3500元,是不是稅務局的軟件沒有更新?

答:當月發放的工資,應在發放的次月15日內申報并繳納稅款,因此2018年10月為扣繳單位9月實發工資的稅款申報期。此時,扣繳客戶端軟件默認申報表的稅款所屬期為9月,按照“通知”規定,該所得仍應按修改前的稅法計算繳納稅款,基本減除費用為3500元。如果扣繳單位需要在10月份申報期內,提前申報當月發放工資(稅款所屬期為10月)的稅款,則應在申報時,將稅款所屬期更改設置為10月,這樣客戶端軟件就能按照“通知”規定計算個人所得稅了。

背景知識:

我局自然人稅收管理系統扣繳客戶端將根據個稅新法分段實施的安排進行版本更新,及時滿足稅法關于過渡期規定的要求。扣繳單位在填報申報表之前,務必確認客戶端軟件為最新版本。經辦人員可通過以下操作進行確認:

1.登錄扣繳客戶端軟件(確保本地電腦連接互聯網);

2.在主界面點擊右下角“關于”按鈕;

3.系統自動連接服務器,提示“正在檢查最新版本”;

4.如果當前軟件為最新版本,系統將提示已為最新版本,并顯示版本號。如果不是最新版,則系統將提示下載更新。經辦人員也可以至以下網址下載最新版本的客戶端(注意:升級前,請務必確保歷史數據已妥善備份)。

六、我在10月份拿到了工資,如果工資單上扣掉的稅款仍然是按照舊稅法計算的稅款,可能是什么原因導致的?

答:部分單位財務人員在發放當月工資薪金的同時申報上個月已發工資的個稅,也就是說工資單上領到的是這個月的工資,交的是上個月工資的個人所得稅。因此,該單位員工10月份工資單上所體現的個人所得稅額,可能對應的是上個月(9月份)收入所應納的稅款。根據“通知”規定,上個月(9月份)收入得按稅法修改前的基本減除費用(3500元)及稅率計算,因此問題中,在工資單上體現的稅額有可能就是這樣算出來的。

納稅人如果發現10月份工資單上還是按照舊稅法計算稅款,可以先向單位個人所得稅扣繳經辦人員咨詢,看看是不是上述原因造成的,如果工資單上的稅款確實對應的10月份收入,單位又不愿意改正的,納稅人可以向單位主管稅務機關反映,主管稅務機關將在調查核實情況后,給予糾正。

七、單位如果已經做了錯誤申報,怎么辦?

答:扣繳單位或自行申報的納稅人已申報個稅,但因填報錯誤,需要更正申報的,可通過以下方法之一更正申報表:

第一種方法:自然人稅收管理系統扣繳客戶端更正申報

前次申報通過客戶端提交申報表的扣繳單位,本次更正申報時,可以通過扣繳客戶端的“申報更正”功能,更正申報表。不過扣繳客戶端不能受理超過當前稅款所屬期六個月以上的申報表更正,扣繳單位如果屬于此類情況,只能采用第二種方法辦理。

第二種方法:上門更正申報

扣繳單位可以填報紙質申報表(加蓋公章)或電子模板,以及更正申報原因的說明,至主管稅務機關辦稅服務窗口辦理更正申報。

八、過渡期間,采用查賬方式征收個體工商戶生產經營所得個人所得稅的計算方法是什么?

答:個人所得稅法規定的個體工商戶的生產、經營所得,包括了:獨資合伙企業經營者、取得其他經營執照的個人以及個體工商戶從事工業、手工業、建筑業、交通運輸業、商業、飲食業、服務業、修理業以及其他行業生產、經營取得的所得。

過渡期間,查賬方式征收個體工商戶生產經營所得個人所得稅的計算方法如下:

(一)月預繳稅額的計算

累計應納稅所得額=(累計利潤總額-彌補以前年度虧損)×合伙企業合伙人分配比例-投資者減除費用。

其中投資者減除費用=稅法修改前實際經營月份數×3500+稅法修改后實際經營月份數×5000+稅延養老保險等其他扣除費用;

月度預繳稅額=稅法修改前的經營期應預繳稅額+稅法修改后的經營期應預繳稅額-本年已預繳稅額。

其中:稅法修改前的經營期應預繳稅額=(累計應納稅所得額×稅法修改前適用稅率-稅法修改前適用的速算扣除數)×稅法修改前實際經營月份數÷本年實際經營總月份數。

稅法修改后的經營期應預繳稅額=(累計應納稅所得額×稅法修改后適用稅率-稅法修改后適用的速算扣除數)×稅法修改后實際經營月份數÷本年實際經營總月份數

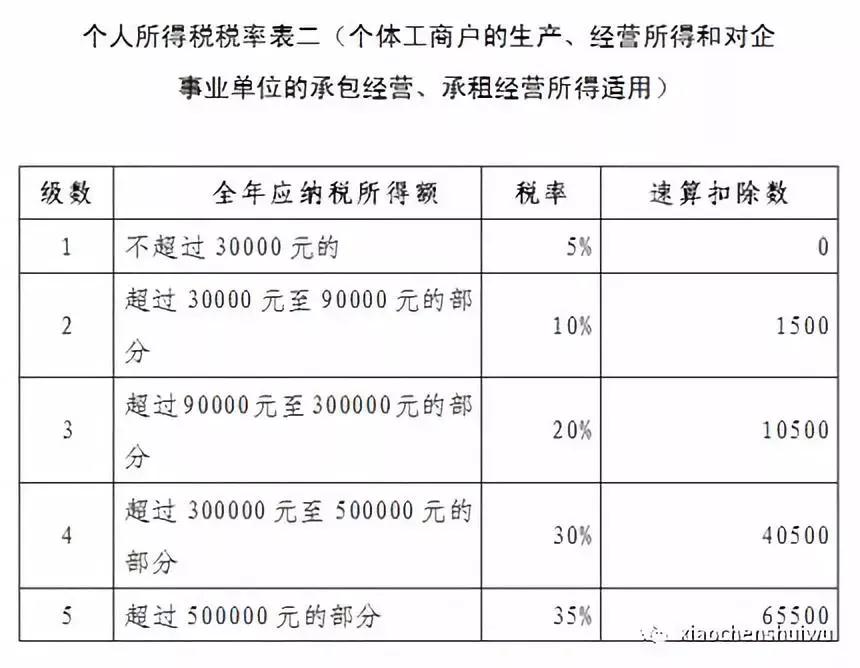

上述稅率及速算扣除數適用“通知”規定的稅率表

舉例如下:

某個體工商業戶1-10月生產經營利潤86500元,其中:1-9月份生產經營利潤76500元,預繳5250元,其10月份應繳個人所得稅多少?

10月份應納稅款計稅如下:

(1)累計應納稅所得額=86500-3500×9-5000×1=50000元

(2)10月1日以前應納稅額=(累計應納稅所得額×稅法修改前規定的稅率-稅法修改前規定的速算扣除數)×10月1日以前實際經營月份數÷累計實際經營月份數=(50000×20%-3750)×9 ÷10 =5625元。

(3)10月1日以后應納稅額=(累計應納稅所得額×稅法修改后規定的稅率-稅法修改后規定的速算扣除數)×10月1日以后實際經營月份數÷累計實際經營月份數=(50000×10%-1500)×1 ÷10 =350元。

(4)則該戶10月份稅款所屬期應納稅額=應納10月1日以前稅額+應納10月1日以后稅額-1-9月已納稅額=5625+350-5250=722元。

(二)2018年度匯算期應納稅額的計算

累計應納稅所得額=(年度納稅調整后所得-彌補以前年度虧損)×合伙企業合伙人分配比例-允許扣除的其他費用-投資者減除費用。

其中投資者減除費用=稅法修改前實際經營月份數×3500+稅法修改后實際經營月份數×5000;

年度匯算應納稅額=稅法修改前的經營期應繳稅額+稅法修改后的經營期應繳稅額-本年已預繳稅額。

其中:

稅法修改前的經營期應繳稅額=(累計應納稅所得額×稅法修改前適用稅率-稅法修改前適用的速算扣除數)×稅法修改前實際經營月份數÷本年實際經營總月份數。

稅法修改后的經營期應繳稅額=(累計應納稅所得額×稅法修改后適用稅率-稅法修改后適用的速算扣除數)×稅法修改后實際經營月份數÷本年實際經營總月份數

上述稅率及速算扣除數與前述“通知”規定的稅率表一致。

舉例如下:

假設上述個體工商業戶2018年1-12月生產經營利潤116500元,已預繳個人所得稅7500元,全年匯算清繳應繳多少個人所得稅(不考慮年度納稅調整因素)?

匯算清繳應納稅款計稅如下:

(1)年度累計應納稅所得額=116500-3500×9-5000×3=70000元

(2)應納前三季度稅額=(全年應納稅所得額×稅法修改前規定的稅率-稅法修改前規定的速算扣除數)×前三季度實際經營月份數÷全年實際經營月份數=(70000×30%-9750)×9÷12=8437.5元

(3)應納第四季度稅額=(全年應納稅所得額×稅法修改后規定的稅率-稅法修改后規定的速算扣除數)×第四季度實際經營月份數÷全年實際經營月份數

=(70000×10%-1500)×3÷12=1375元。

(4)匯算清繳補稅額=應納前三季度稅額+應納第四季度稅額-累計已繳稅額=8437.5+1375-7500=2312.5元。

3、關于2018年10月個人所得稅申報期前有關準備工作的提醒

經第十三屆全國人民代表大會常務委員會第五次會議審議通過,新修改的個人所得稅法自2019年1月1日起施行。在全面實施前,根據《全國人民代表大會常務委員會關于修改<中華人民共和國個人所得稅法>的決定》、《財政部 稅務總局關于2018年第四季度個人所得稅減除費用和稅率適用問題的通知》(財稅〔2018〕98號,以下簡稱“通知”)規定, 2018年10月1日至2018年12月31日期間(以下簡稱“過渡期”),納稅人的工資、薪金所得,先行以每月收入額減除費用五千元以及專項扣除和依法確定的其他扣除后的余額為應納稅所得額,依照“通知”規定的“工薪所得”稅率表計算繳納稅款,并不再扣除附加減除費用;個體工商戶的生產、經營所得,對企事業單位的承包經營、承租經營所得,先行依照“通知”規定的相關稅率表計算繳納稅款。為做好上述期間工薪、勞務報酬、稿酬以及特許權使用費所得的個人所得稅扣繳申報工作,現就有關事項提醒如下:

一、 了解工資薪金所得扣繳計算的方法

根據“過渡期”安排,扣繳單位在2018年10月1日以后實際發放的工資,按5000元的基本減除費用和“通知”規定的“工薪所得”稅率表計算繳納稅款,并不再扣除附加減除費用。扣繳單位在2018年10月1日之前發放的工薪所得,仍按照稅法修改之前3500元的基本減除費用和舊稅率表計算稅款。

二、 及時升級自然人稅收管理系統扣繳客戶端

為保障扣繳單位申報,我市自然人稅收管理系統扣繳客戶端將在2018年9月至2019年1月份期間,根據個人所得稅法分步實施的規定,分階段進行升級。請扣繳單位在上述期間辦理扣繳申報時,先確認本單位的自然人稅收管理系統扣繳客戶端為最新版本(升級前請務必做好數據備份),再填報扣繳申報表,確保申報扣繳工作的順利完成。

三、 完成扣繳對象的身份數據清理

新的個人所得稅法對居民納稅人綜合所得將采取代扣代繳和自行申報相結合的方式,按年計稅,按月、按次預繳或扣繳稅款。未來,為方便居民納稅人辦理年度綜合所得自行匯算申報,我局自然人稅收管理系統將在年度自行申報時,為納稅人提供“預填報”等多項便利申報輔助功能,這些都需要以高質量的自然人身份登記數據為前提。各扣繳單位應高度重視當前自然人稅收管理系統扣繳客戶端的人員身份信息核對工作,按照主管稅務機關的具體通知要求,及時處理未驗證通過的居民身份證信息,為將來綜合所得的年度申報工作夯實基礎。

4、新個人所得稅法介紹

1.為什么要進行個人所得稅改革?

一是落實黨中央、國務院關于改革個人所得稅的主要舉措。黨的十八屆三中、五中全會提出建立綜合與分類相結合的個人所得稅制,黨的十九大要求深化稅收制度改革。推進綜合與分類相結合的個人所得稅制,是全面落實黨中央上述要求的具體舉措。

二是完善現行稅制的迫切現行個人所得稅制存在一系列問題亟需改革完善,如分類征稅方式下不同所得項目之間的稅負不盡平衡,不能充分體現稅收公平原則;基本減除費用標準多年來沒有調整,費用扣除方式較為單一;工資薪金所得低檔稅率級距較窄,中等以下收入群體稅負上升較快等,需要通過修改個人所得稅制度予以解決。

三是改善收入分配,縮小收入差距的重要手段。近年來,我國城鄉、地區、行業之間的收入差距不斷擴大,現行分類稅制難以有效適應納稅人眾多且分散、收入來源渠道復雜等情況,不能體現納稅人的真實納稅能力。

實行綜合與分類稅制改革,既能適當解決上述問題,又能促進稅制公平、縮小收入分配差距。

2.改革的指導思想是什么?

以習近平新時代中國特色社會主義思想為指導,堅持穩中求進的總基調,堅持新發展理念,緊扣我國社會主要矛盾變化,按照高質量發展要求,統籌推進“五位一體”總體布局和協調推進“四個全面”戰略布局,以供給側結構性改革為主線,推進個人所得稅改革,統籌建立綜合與分類相結合的個人所得稅制,合理降低中等以下收入者的稅收負擔,更好發揮個人所得稅調節收入分配作用。

3、此次個人所得稅改革要點有哪些?

一是將主要勞動性所得項目納入綜合征稅范圍。將工資薪金、勞務報酬、稿酬和特許權使用費4項勞動性所得納入綜合征稅范圍,實行按月按次分項預繳、按年匯總計算、多退少補。

二是完善個人所得稅費用扣除模式。一方面合理提高基本減除費用標準,將基本減除費用標準提高到每人每月5000元,另一方面設立子女教育、繼續教育、大病醫療、住房貸款利息、住房租金等五項專項附加扣除。

三是調整優化個人所得稅稅率結構。以現行工薪所得3%-45%七級超額累進稅率為基礎,擴大3%、10%、20%三檔較低稅率的級距,25%稅率級距相應縮小,30%、35%、45%三檔較高稅率級距保持不變。

四是完善涉外稅收政策。將居民納稅人的居住時間判定標準從滿1年調整為滿183天;對個人以獲取稅收利益為主要目的,不按獨立交易原則轉讓財產、在境外避稅地實施不合理商業安排等避稅行為,增加反避稅條款。

五是健全個人所得稅征管制度。對綜合所得按年計稅,實行“代扣代繳、自行申報,匯算清繳、多退少補,優化服務、事后抽查”的征管模式。

六是推進個人所得稅征管配套改革。推進部門共治共管和聯合懲戒,完善自然人稅收管理法律支撐。

4. 新稅法實施后,稅收征管模式是怎樣的?

新稅法實施歐,我國個人所得稅繼續采取代扣代繳和自行申報相結合的征管模式。其中分類所得項目,除個體工商戶、個人獨資和合伙企業的經營所得繼續實行按季度或者按月份預繳,年度終了后匯算清繳外,其他分類所得項目繼續實行按月、按次扣繳稅款的辦法,與改革前變化不大。

此次改革,對居民個人取得綜合所得采取新的征管模式,由原來按月、按次征稅改為按年計稅,實行“代扣代繳、自行申報,匯算清繳、多退少補,優化服務、事后抽查”的征管模式。具體包括:

(1)按年計稅。以納稅人一個納稅年度內取得的工資薪金、勞務報酬、稿酬和特許權使用費的收入總額,減除基本減除費用、專項扣除、專項附加扣除后的余額,為應納稅所得額,適用綜合所得稅率表計算個人年度應納稅款。

(2)代扣代繳、自行申報。實行“代扣代繳+自行申報”相結合的申報方式。日常由扣繳義務人預扣預繳,年度終了后個人辦理自行申報。

(3)匯算清繳、多退少補。綜合所得按年匯繳清算、稅款多退少補。對納稅人按年計稅后的年度應納稅款,與日常已繳稅款進行清算,由納稅人依法補繳或申請退還多繳的稅款。

(4)優化服務、事后抽查。不斷優化納稅服務,減少事前個人稅收資料報送,提升納稅人辦稅體驗。年度自行申報期結束后,結合第三方信息,按照相關風險指標,篩選一定比例納稅人的自行申報情況進行檢查。

5.此次改革提出了基本減除費用、專項扣除、專項附加扣除、依法確定的其他扣除等新概念,這些概念有什么區別?

改革后,綜合所得的扣除主要包括四類:基本減除費用、專項扣除、專項附加扣除、依法確定的其他扣除。

基本減除費用,是最為基礎的一項生計扣除,全員適用,考慮了個人基本生活支出情況,設置定額的扣除標準。

專項扣除,是對現行規定允許扣除的“三險一金”進行歸納后,新增加的一個概念。

專項附加扣除,是在基本減除費用的基礎之上,以國家稅收和個人共同分擔的方式,適度緩解個人在教育、醫療、住房等方面的支出壓力。在施行綜合和分類稅制初期,專項附加扣除項目包括子女教育、繼續教育、大病醫療、住房貸款利息或者住房租金、贍養老人等六項。

依法確定的其他扣除,是指除上述基本減除費用、專項扣除、專項附加扣除之外,由國務院決定以扣除方式減少納稅的優惠政策規定。如商業健康險、稅收遞延型養老保險等。

6、綜合所得的稅率表有哪些調整?

在維持7級超額累進稅率不變的基礎上,進一步拉長3%、10%、20%三檔較低稅率對應的級距,同步縮減25%稅率的級距,30%、35%、45%三檔較高稅率的級距維持不變。這樣處理:一是7級稅率可以較好實現公平和效率的統一。稅率級次過少,不利于精準調節收入分配。二是擴大中低檔稅率級距,進一步降低中低收入者的稅負,解決此前納稅人收入小幅增加適用稅率急劇攀升的問題。

稅率表優化后,絕大多數納稅人實現全面減稅,其中,中低收入群體減稅幅度較大,高收入群體減稅幅度相對較小,更好地發揮稅收調節收入分配的作用。

7.經營所得稅率表進行了哪些調整?

此次改革,為平衡經營所得與綜合所得、個體工商戶稅負與小微企業所得稅稅負,經營所得稅率表沿用原個體工商戶生產經營所得項目5%至35%的5級稅率不變,同時大幅度調整各檔次稅率級距,如最低稅率5%對應的級距由原1.5萬元提高到3萬元,增長1倍,最高稅率35%對應的級距上限由原10萬元提高到50萬元,增長5倍,切實減輕了納稅人稅收負擔。

8.納稅人取得勞務報酬所得、特許權使用費所得,如何計算應納稅所得額?

居民個人取得的勞務報酬所得、特許權使用費所得匯算清繳時,將勞務報酬所得、特許權使用費所得的收入額,扣除20%的費用后的余額計入綜合所得的收入額。

非居民個人取得的勞務報酬所得、特許權使用費所得,以每次收入額扣除20%的費用后的余額為收入額。

9、非居民個人取得綜合所得怎么繳稅?

非居民個人取得綜合所得,由扣繳義務人按月或者按次扣繳稅款,不辦理匯算清繳。對非居民個人取得的工資薪金所得,以每月收入額減除費用五千元后的余額為應納稅所得額,不扣除專項附加扣除。

非居民個人在境內延長居留時間,轉變為居民納稅人后,其當年按非居民個人繳納的稅款,可以辦理匯算清繳,多退少補。

10、修改后的個人所得稅法是如何分步實施的?

新稅法分兩步實施到位:

第一步, 2018年10月1日至2018年12月31日期間(以下簡稱“過渡期”),根據《全國人民代表大會常務委員會關于修改<中華人民共和國個人所得稅法>的決定》、《財政部 稅務總局關于2018年第四季度個人所得稅減除費用和稅率適用問題的通知》(財稅〔2018〕98號,以下簡稱“通知”)規定,納稅人的工資、薪金所得,先行以每月收入額減除費用五千元以及專項扣除和依法確定的其他扣除后的余額為應納稅所得額,依照“通知”規定的“工薪所得”稅率表計算繳納稅款,并不再扣除附加減除費用;個體工商戶的生產、經營所得,對企事業單位的承包經營、承租經營所得,先行依照“通知”規定的相關稅率表計算繳納稅款。

第二步,從2019年1月1日起全面實施綜合與分類相結合的個人所得稅制。

11. 新稅法實施后,稅務部門如何加強高收入群體的個人所得稅征管?

為更好的發揮個人所得稅收入調節作用,此次稅改將從以下幾個方面加強對高收入者的管理。

(1)完善稅制設計:一是增設“離境清稅”條款,對因移居境外注銷戶籍的納稅人,規定在注銷戶籍前先行清稅;二是增設“反避稅”條款,對個人實施不符合獨立交易原則,不具有合理商業目的,或股東將企業設立在稅負明顯偏低的國家(地區)從而獲取不當稅收利益等行為,稅務機關有權進行調整;三是增設“查驗完稅憑證”條款,明確由財產登記機構在辦理不動產、股權登記時需查驗個人所得稅的完稅證明,通過部門協作,加強資本性所得收入管理。

(2)強化征收管理:一是增強部門協作。稅務機關加強與工商、銀行、海關、外匯、證券、房管、公安等部門之間的信息資料交換和共享,以有效監控高收入人群收入情況;二是實施“信息+信用”管理。依托社會信用體系建設,將納稅人、扣繳義務人遵守稅法的情況納入信息信用系統,并相應實施聯合激勵或懲戒措施,提升納稅遵從度。三是重點加大對財產性所得的監管。

(3)加強信息化建設:一是完善自然人稅收信息管理系統,建立以唯一納稅識別號為基礎的自然人信息登記系統,統一規范自然人基礎信息管理;二是探索利用互聯網手段,實現微信申報、網絡申報等多元立體的申報辦稅體系。

主站蜘蛛池模板: 日韩精品一区二区三区在线观看 | 亚洲欧美中文日韩v在线观看 | 日韩欧美视频一区二区三区 | 成人在线观看免费 | 欧洲亚洲精品久久久久 | 国产综合精品一区二区三区 | 精品99久久久久久 | 欧美福利网址 | 国产成人高清 | 亚洲毛片在线观看 | 日韩国产在线观看 | 天天干天天操 | 人人射 | 国产大学生情侣呻吟视频 | 欧美精品黄 | 毛片免费在线观看 | 波多野结衣一区在线观看 | 欧美在线观看一区 | 麻豆91在线观看 | 国产美女在线观看 | 天天干夜夜爽 | 亚洲精品久久久久久久久久久久久 | 亚洲日韩成人 | 欧美涩涩网 | 久久成年人视频 | 中文字幕亚洲字幕一区二区 | 中文字幕国产一区 | 久热亚洲 | 欧美成人精品激情在线观看 | 亚洲日本va中文字幕 | 成人欧美一区二区三区在线播放 | 成人午夜视频在线 | 一区二区中文 | 亚洲影视一区 | 欧美一区二区在线视频 | 精品日韩在线 | 成人午夜精品 | 久久久www成人免费无遮挡大片 | 国产精品久久久久久久久福交 | 欧美一区二区三区免费观看视频 | 日韩在线观看网站 | 成人欧美一区二区三区黑人孕妇 | 亚洲中字在线 | 久久久久国产一级毛片 | 天天干夜操 | 精品www | 欧美日韩中文字幕 | 国产精品电影 | 色九九 | 一级欧美一级日韩片 | 天天操,夜夜操 | 欧美一级特黄aaaaaaa在线观看 | 一区二区三区中文字幕 | 玖玖国产精品视频 | 国产精品久久久久久久久久久免费看 | 中文字幕在线免费观看 | 精品成人免费一区二区在线播放 | 中文字幕精品一区二区三区精品 | 嫩草影院在线观看91麻豆 | 日韩视频精品在线观看 | 波多野结衣一区二区三区中文字幕 | 一区二区三区国产免费 | 亚洲精品电影网在线观看 | 激情综合色综合久久综合 | 中文一区 | 欧美黄 片免费观看 | 一区视频在线 | 一级免费毛片 | 久草精品在线观看 | 欧美一级片在线观看 | 国产成人一区二区三区 | 国产猛男猛女超爽免费视频网站 | 欧美极品一区二区 | 成人欧美一区二区三区 | 五月激情综合网 | 国产成人av在线播放 | 国产毛片网站 | 成人免费视频视频 | 日韩爽妇网 | 亚洲精品一区久久久久久 | 欧美日韩精品一区二区在线播放 | 91精品国产91久久久久久不卡 | 色丁香婷婷 | 精品精品久久 | 99国产精品久久久 | 一区二区三区国产好 | 国产第一区二区三区 | 男人的天堂免费 | 日韩欧美高清dvd碟片 | 国产美女网站 | 日韩欧美一区二区三区免费观看 | 国产成人综合一区二区三区 | 中文久久| aaaaaa毛片 | 综合网日韩 | 免费看毛片网 | h片在线免费观看 | 91麻豆精品久久久久蜜臀 | 亚洲欧美高清 | 日本激情视频一区二区三区 | 一级黄色大片视频 | 色在线看| 日本黄色免费大片 | 久久在线 | 最新的黄色网址 | 欧美极品在线 | hitomi一区二区三区精品 | 亚洲午夜精品一区二区三区 | 在线精品一区二区 | 亚洲国产成人在线 | 午夜私人视频 | 日韩精品一区二区三区中文字幕 | 久久久久中文字幕 | 欧美天堂在线观看 | 欧美不卡视频一区发布 | 国产成人综合在线 | 中文字幕网在线 | 日韩精品免费在线观看 | 一区二区三区日韩在线 | 国产精品久久久久久久久久 | 欧美久久视频 | 拍拍无遮挡人做人爱视频免费观看 | 成人免费视频网站在线看 | 91精品国产综合久久久久久漫画 | 免费一二三区 | 欧美精品一区二区在线观看 | 日韩成人视屏 | 国产最新网站 | 国产亚洲精品成人av久久ww | 色视频网站在线观看 | 91久久国产综合久久蜜月精品 | 国产精品日韩 | 噜噜噜在线 | 三级特黄特色视频 | 国产精品视频一二三区 | 亚洲 欧美日韩 国产 中文 | 亚洲成人激情在线观看 | 91精品国产综合久久久久久丝袜 | 亚洲第一精品在线 | 国产激情网站 | 久在线视频 | 国产一级视频在线播放 | 久久精品一区二区三区四区 | 精品久久久久久亚洲精品 | 久久精品毛片 | 午夜电影网址 | 亚洲午夜精品 | 日韩成人一区二区 | 国产日韩欧美一区二区在线观看 | 涩涩视频在线看 | 亚州成人| 亚洲大奶网 | 一级a性色生活片毛片 | 日韩精品视频在线 | 国产中文字幕在线 | 日韩精品在线一区 | 免费精品 | 国产成人精品亚洲日本在线观看 | 特级av| 日本三级在线视频 | 成人三级网址 | 色网在线看 | 国产成人精品综合 | 欧美日韩国产精品一区二区 | 久久精品国产99国产精2020新增功能 | 岛国在线免费 | 亚洲国产精品免费 | 蜜臀影院 | 国产精品久久久久久久午夜片 | 国产视频一区二区 | 日韩免费在线观看视频 | 久久三区 | 青青久久 | 久久成人一区 | 日韩欧美在线一区二区 | 国产精品一区二区三区免费视频 | 国产精品一区二区三区四区 | 国产欧美综合在线 | 理论片一区 | 黄色影视网址 | 国产h视频在线观看 | 国产综合av| 日韩一级在线免费观看 | 国产一级淫免费播放m | 日本一区二区不卡 | 国产精品视频免费 | 国产精品久久久久久久久久久新郎 | 国产欧美精品一区二区三区四区 | aaa级片| 五月婷婷丁香在线 | 国产不卡免费视频 | 91黄在线观看 | 日本免费久久 | 不卡视频一区 | 国产成人精品一区二区三区视频 | 色综合99| 国产亚洲欧美精品永久 | 麻豆一区二区三区 | 精品久| 成人区一区二区三区 | 亚洲成人二区 | 日韩精品一区二区三区中文在线 | 日韩色综合 | 欧美精品一区二区三区在线 | 久久久久久电影 | 青青草一区 | 午夜精品一区二区三区在线播放 | 狠狠干美女 | 91网站在线看 | 真人一级毛片 | 日韩一区二区三区在线视频 | 成人影院欧美黄色 | 国产农村妇女精品一二区 | 欧美日韩一区在线观看 | 国产成人自拍一区 | 欧美综合久久 | 久久精品这里有 | 在线观看不卡一区 | 久久精品二区 | 久草视频在线看 | 中文字幕在线看片 | 黄色成人免费看 | 噜噜噜噜噜在线视频 | 色伊人久久 | 成人福利视频网 | 婷婷亚洲综合 | 免费中文字幕日韩欧美 | 999视频 | 国产精品99 | 国产伦精品一区二区三区四区视频 | 欧洲精品在线观看 | 这里只有精品视频 | 久久久久久国产精品 | 成人亚洲区| 久久国产精品久久 | 求av网站 | 精品欧美黑人一区二区三区 | 精品一区二区三区免费 | 国产成人久久精品一区二区三区 | 国产精品成人在线视频 | 国产馆一区二区 | 国产综合视频在线播放 | 视频一区二区三区中文字幕 | 国产免费视频 | 国产精品25p | 国产一区 欧美 | 久久久久久综合 | 91九色在线| 欧美黄视频在线观看 | 亚洲免费视频一区二区 | 国产精品国产精品国产专区不卡 | 伊人午夜 | 97国产一区二区 | 欧美三级视频在线播放 | 国产精品久久久久久久久久免费 | 国产三级在线 | 91视频黄色| 亚洲h在线观看 | 1级毛片| 中文字幕亚洲一区 | 日韩另类 | 中文字幕 国产 | 精品久久国产 | 在线视频a | 国产一区国产二区在线观看 | 国产欧美精品一区二区 | 日本三级电影天堂 | 福利久久 | av网站免费在线观看 | 久久夜精 | 精品人成 | 中文字幕一区二区不卡 | 久久国内免费视频 | 国产免费av一区二区三区 | 另类国产ts人妖高潮系列视频 | 国产成人精品久久二区二区 | 国产成人av一区二区三区 | 国产精品久久久久久久久久久久久久 | 精品亚洲成a人片在线观看 国产高清在线 | 日本福利视频 | 少妇久久久 | 一级免费黄色免费片 | 午夜视频 | 成人高清视频在线观看 | 天天看片天天操 | 91精品国产91久久久久游泳池 | 亚洲人在线播放 | 国产一区二区三区视频在线观看 | 中文字幕第18页 | 成人免费视频网站在线观看 | 亚洲精品1 | 国精产品一区一区三区免费完 | 一道本一区二区三区 | 日韩一区中文 | 极品久久 | 九九热最新地址 | 不卡av电影在线观看 | 精品免费久久久久 | 91亚洲国产成人久久精品网站 | 日韩中文在线观看 | 精品国产依人香蕉在线精品 | 国产成人精品久久二区二区 | 天天看片天天操 | 久久久一 | www中文字幕在线观看 | 中文在线视频 | 国产在线中文字幕 | 99re视频 | av中文字幕在线播放 | 国产高清一级毛片在线不卡 | 精品国产一区二区三区久久久久久 | 亚洲精品国偷拍自产在线观看 | 日韩在线www | 一区在线视频观看 | www.日韩.com| 国产精品美女久久 | 国产精品日韩欧美 | 欧美福利在线观看 | 精品在线一区 | 久久88| 亚洲国产精品自拍 | 日本精品视频在线播放 | 色婷婷在线播放 | 中文字幕在线精品 | 国产美女自拍视频 | 免费99视频 | 91精品国产日韩91久久久久久 | 国产精品久久久久久久久久免费看 | 亚洲综合大片69999 | 国产福利在线免费 | 国产精品一区亚洲二区日本三区 | 国产情侣自拍啪啪 | 日韩毛片免费视频一级特黄 | 中文字幕一区二区三 | 国产免费一区二区三区四区五区 | 国产精品人人做人人爽人人添 | 国产精品国产精品国产专区不蜜 | 曰韩中文字幕 | 日本黄色一级电影 | 欧美精品理论片大全 | 亚洲第一av | 在线观看黄免费 | 国产精彩视频 | 懂色av色香蕉一区二区蜜桃 | 久草视频在线播放 | 色吊丝2288sds中文字幕 | 精品综合 | 中文字幕在线视频免费播放 | 亚洲一区二区免费在线观看 | 人人操日日干 | 色综合成人 | 欧美极品一区二区 | 亚洲精选免费视频 | 日本一区二区不卡视频 | 久在线| 亚洲欧美另类久久久精品2019 | 亚洲网站在线免费观看 | 日韩av黄色| 日韩欧美亚洲 | 日韩三区 | 亚洲视频在线播放 | 伊人一二三区 | 欧美日韩在线精品 | 亚洲欧美一区二区三区久久 | 一区二区三区观看视频 | 久久精品亚洲精品 | 久久在线播放 | 日韩午夜视频在线观看 | 日本韩国欧美一区 | 久久亚洲欧美日韩精品专区 | 香蕉婷婷 | 久久久av | 乱轮一区| 91在线视频播放 | 欧美激情高清 | 午夜影院在线免费观看 | 中文字幕一区二区三区四区不卡 | 一区二区三区在线不卡 | 久久午夜视频 | 一区二区三区四区在线 | 黄在线免费观看 | 国产精品久久久久永久免费观看 | 曰韩中文字幕 | 日本人做爰大片免费观看一老师 | 武道仙尊动漫在线观看 | 国产精品久久久久久久久久久杏吧 | 日韩精品免费视频 | 欧美亚洲性视频 | 男人久久天堂 | 日韩爱爱免费视频 | 91av导航 | 日韩二区三区 | 天堂成人国产精品一区 | 殴美一区| 免费成人av| 在线一区 | 天堂精品 | 久久丁香 | 久久大陆 | 日批免费观看视频 | 国产麻豆乱码精品一区二区三区 | 日韩欧美在线观看一区二区 | 欧美综合婷婷 | 日韩欧美在线观看视频网站 | 97视频免费在线观看 | 欧美一区中文字幕 | 欧美二区在线观看 | 精品国产乱码久久久久久影片 | 欧美三级在线 | 亚洲一区中文字幕 | 一区二区三区四区在线视频 | 国产视频久久 | 99热在线观看免费 | 欧洲在线一区 | 欧美一区二区三区 | 免费看国产片在线观看 | 日韩午夜电影 | 亚洲精美视频 | a成人在线 | 拍真实国产伦偷精品 | 国产91久久久 | 中文字幕成人 | 日韩一区二区三区在线 | 国产一区二区在线播放 | 亚洲精品久久久久久下一站 | 国产精品视频久久久 | 久久影院国产 | 日韩精品在线播放 | 三级视频在线观看 | 欧美日韩第一 | 激情欧美一区二区三区中文字幕 | 高清国产一区二区三区四区五区 | 国产真实乱全部视频 | 蜜桃视频在线播放 | 亚洲精品一区久久久久久 | 成人片免费看 | 欧美精品黄色 | 91伦理片 | 欧美成人精品一区二区男人看 | 婷婷av网站 | 日韩视频在线一区二区 | 亚洲欧洲免费视频 | 久久久www成人免费精品 | 欧美激情一区二区三区四区 | 久久免费视频观看 | 久久久久亚洲视频 | 成人精品 | 国产精品久久久久久久午夜片 | 高清国产午夜精品久久久久久 | 一区二区在线免费观看 | 黄视频网址 | 米奇狠狠狠狠8877 | 日韩一区二区精品视频 | 九九视频这里只有精品 | 欧美亚洲日本 | 国产做a爱片久久毛片 | 国产福利片在线观看 | 日韩电影中文字幕 | 欧美一级精品片在线看 | 综合久久久久久久 | 婷色综合 | 亚洲综合色网 | 欧美日韩视频 | 日日摸日日碰夜夜爽不卡dvd | 伊人激情网| 国产女爽123视频.cno | 欧美综合一区二区三区 | 九色在线播放 | 免费大黄网站 | 亚洲精品一区在线观看 | 欧美一区二区三区四区不卡 | 欧美激情精品久久久久久 | 一区二区在线视频免费观看 | 久久久久久免费精品 | 国产日韩精品在线 | 99精品网站 | 欧美一区二区在线视频 | 欧美自拍视频在线 | 黄毛片网站 | 成人欧美一区二区三区白人 | 欧美精品成人 | 蜜桃av一区二区三区 | 91精品国产综合久久久久久丝袜 | 欧美最猛性xxxxx亚洲精品 | 精品视频免费在线 | 在线播放亚洲 | 亚洲精品国产a久久久久久 国产毛片毛片 | 欧美日韩亚洲国产 | 日韩精品一区二区三区视频播放 | 亚洲精品成人悠悠色影视 | 欧美一区二区三区免费 | aaa在线 | 国产成人一级毛片 | 欧美激情精品 | 中文字幕av亚洲精品一部二部 | 久久国产亚洲精品 | 日日爱视频 | 成人一区二区在线观看 | 亚洲久草 | 在线视频国产一区 | 一级毛片电影 | 欧美日韩视频在线第一区 | 龙珠z普通话国语版在线观看 | 有码在线 | 国产精品九九九 | 鲁管视频| 国产欧美日韩精品一区 | 亚洲视频 欧美视频 | 日日人人 | 日韩一区二区三区在线播放 | 久久9国产偷伦 | 91极品视频在线观看 | 日本三级视频 | 国产一区二区亚洲 | 欧洲精品久久久 | 日韩欧美视频 | 日韩三级中文字幕 | 欧美国产精品一区二区 | 久久久久久久久国产 | 国产精品久久久久久妇女6080 | 欧美一级片免费播放 | 在线视频一区二区 | 黄在线看v | 日韩成人在线观看 | 精品欧美一区二区三区久久久 | 久久人人爽爽爽人久久久 | 九九久久精品 | 久久精美视频 | 久久久精品国产 | 国产精品激情在线观看 | 欧美日韩一区二区三区在线观看 | 狠狠视频 | 亚洲一区二区av | 国产成人精品一区二区在线 | 国产精品1区2区在线观看 | 久久精品久久久久久 | 日韩欧美在线观看视频 | 免费在线a | 亚洲欧美在线观看 | 中文字幕av在线 | 成人av免费观看 | 免费的日本网站 | 日本一区二区三区四区 | 日韩欧美一区二区三区免费观看 | 国产精品伦一区二区三级视频 | 一区二区免费看 | 亚洲精品乱码久久久久久蜜桃不卡 | 欧美日韩免费在线 | 久久情趣视频 | www.成人久久 | 亚洲 欧美 日韩 在线 | 久久久久久久久久久久福利 | 91九色在线观看 | 青青草久久爱 | 美女精品视频在线 | 一区二区三区四区在线 | 久久久精品国产 | 色网站免费视频 | 久久久久久久久久影院 | 精品视频一区二区三区四区 | 国产精品久久久精品 | 狠狠干影院 | 亚洲国产精品一区二区久久 | 中文字幕成人av | 九九热欧美 | 欧美在线观看一区二区 | 国产一区二区三区免费观看 | 国产精品久久久久久中文字 | 亚洲成av人片一区二区梦乃 | 一区亚洲 | 日韩中文在线 | 国产乱码一区二区三区在线观看 | 另类免费视频 | 夜夜骑天天射 | 国产精品成人一区二区三区夜夜夜 | 日本欧美在线 | 欧美中文日韩 | 中文字幕观看 | 亚洲日本二区 | 91偷拍精品一区二区三区 | 中国免费看的片 | 日韩精品一区二区三区 | 国产成人精品综合 | 在线视频三级 | 91九色在线 | 日韩精品小视频 | 国产馆一区二区 | 国产精品亚欧美一区二区 | 亚洲欧美激情视频 | 久久亚洲国产精品日日av夜夜 | 在线看欧美 | 伊人av超碰久久久麻豆 | 成年人黄色一级片 | 成人高清视频在线观看 | 日韩一级视频 | 日韩中文字幕三区 | 免费国产黄色大片 | 日韩一区二区三区在线观看 | 亚洲一区二区三区在线播放 | 91精品国产综合久久久久久丝袜 | 国产一区二区三区视频在线观看 | 久久综合av| 日韩电影一区 | 九九视频这里只有精品 | 久色| 亚洲八区 | 久久av网 | www.成人在线视频 | 国产精选久久 | 久久久高清 | 91中文字幕| 精品久| 伊人国产在线 | 亚洲国产成人久久一区二区三区 | 一区二区三区四区不卡视频 |